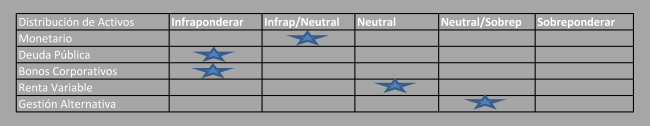

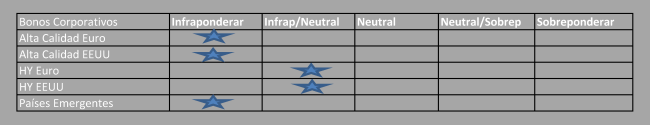

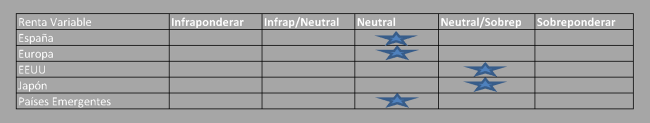

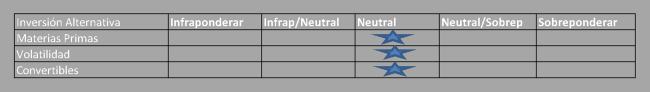

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Abril de 2019 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  El primer trimestre de 2019 se cierra con uno de los mejores balances de la historia, si bien hay que recordar que viene después de un cuarto trimestre de 2018 que fue uno de los peores. El tono positivo de las negociaciones comerciales entre EEUU y China y la cautela de los bancos centrales, que retrasan las subidas de tipos, han pesado más que la creciente incertidumbre sobre el Brexit, la debilidad de los datos económicos e incluso algunos problemas específicos de algunos países emergentes (Turquía). Los mercados de deuda también cierran el mes en positivo, con rentabilidades en mínimos. La curva de tipos gobierno en Alemania se sitúa en niveles negativos hasta el plazo 10 años, y la americana reduce su pendiente entre el tramo de 10 y el 2 años hasta apenas 10 pb. Todo ello por la ausencia de presiones inflacionistas y, sobre todo, por la publicación de unos datos económicos que incluso en EEUU empiezan a debilitarse. Más preocupación existe en la Eurozona, donde las encuestas de confianza empresarial de países como Alemania o Italia se encuentran por debajo de la barrera de expansión. En cuanto a los bancos centrales, cambian claramente su mensaje hacia una visión de la economía mucho más negativa. En el caso de la Fed, en la reunión de marzo reflejó una importante revisión a la baja en las expectativas de crecimiento para 2019 y 2020 (hasta el 2,1% y 1,9%, respectivamente, frente a los anteriores 2,3% y 2%), de las de inflación (1,8% y 1,9% para 2018 y 2019, respectivamente), y del futuro de los tipos de interés. De hecho, sus proyecciones apuntan ahora a cero subidas de tipos este año, y tan sólo una subida en 2020. Por último, cambia su política de reducción de balance, bajando el máximo de cartera a reducir de 30.000 a 15.000 mn. de dólares al mes. Dice además que eliminará esta política de reducción de balance en septiembre de 2019. Para entonces, el balance de la Fed debería estar ya en los 3,5 bn. de dólares. En cuanto al BCE, en su reunión de marzo también rebaja las previsiones de crecimiento e inflación, confirma que no habrá subidas de tipos de interés en 2019, y anuncia nuevas subastas de liquidez a partir de septiembre para ayudar a la financiación bancaria. Estas subastas TLTRO3, serán a 2 años (comparadas con los 4 años del TLTRO2), a un tipo igual o por encima del tipo de refinanciación (actualmente en el 0%), y con un máximo disponible para las entidades (30% de los préstamos elegibles como contrapartida) para evitar un uso abusivo de las mismas. De hecho, la estructura final no está muy clara. Tras la reunión algunos medios de prensa hablaban de la posibilidad de que el tipo sea finalmente muy superior al tipo de refinanciación, para evitar el mal uso de este dinero. En cuanto a las previsiones económicas, no sólo baja el crecimiento previsto hasta el 1,1% en 2019 (vs. Anterior 1,7%), rebaja también las expectativas inflacionistas (1,2% para 2019) con un discurso además por parte de Mario Draghi especialmente pesimista sobre el futuro. A cierre de mes, sin embargo, Draghi matizaba su mensaje, y dice estar dispuesto a tomar medidas para paliar el coste de los tipos negativos sobre el sector bancario (el tipo depo, que penaliza a los bancos por mantener demasiada liquidez en el BCE, está fijado en el -0,4%). Pero sin duda en Europa el gran protagonista del mes ha sido el Brexit. A cierre de este informe, todas las opciones están abiertas. Si repasamos lo acontecido en marzo, la negativa del parlamento británico a dar su aprobación al acuerdo firmado por May con Bruselas en diciembre llevaba a la primer ministro británica a pedir en el Consejo Europeo del 21 de marzo un aplazamiento de la fecha oficial de la salida (inicialmente el día 29 de marzo), preferiblemente hasta el 30 de junio. La respuesta de Bruselas, no tan generosa. Establecía dos potenciales fechas de salida dependiendo de lo que quiera el Reino Unido. El escenario 1, implicaba la aprobación del acuerdo actual en la última semana de marzo, y así aplazar la salida hasta el día 23 de mayo, un día antes de que empiecen en toda Europa las elecciones al Parlamento Europeo. El escenario 2, salida el día 12 de abril si para esa fecha no existía la aprobación del acuerdo actual. Este escenario 2 es el vigente a cierre de marzo, dado que el pasado viernes 29 de marzo el parlamento británico rechazaba por tercera vez el acuerdo de May. Tras dicho rechazo, el presidente del Consejo Europeo, Donald Tusk, anunciaba la celebración de un Consejo extraordinario el día 10 de abril. Para entonces, el Reino Unido debería saber qué quiere hacer con su futuro. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. El alejamiento de las subidas de tipos se ha trasladado a los activos de deuda, cuyas rentabilidades se reducen significativamente en el mes de marzo. En el caso del bono del Tesoro americano a 10 años, cierra el mes en rentabilidades inferiores al 2,5%. Mientras, su homólogo europeo de referencia al mismo plazo (el Bund alemán), se coloca en rentabilidades negativas, algo que no ocurría desde octubre de 2016. Las rentabilidades van a seguir siendo muy bajas, y las oportunidades de inversión, cada vez más escasas. Dentro de estos activos, se mantiene la visión positiva para los activos de deuda pública y corporativa de EEUU pero sólo en los plazos cortos. En la Eurozona, oportunidades selectivas en bonos corporativos Grado de Inversión. Pese a los problemas específicos de determinados países (como Turquía), la renta fija emergente sigue ofreciendo atractivo, aunque en divisa EUR o USD, frente a las inversiones más volátiles en divisa local . RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|