¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Mayo de 2020 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Durante el mes se ha confirmado la fuerte recesión global. Tanto analistas como organismos internacionales han actualizado sus previsiones de crecimiento para el año 2020. En el caso del FMI, publicó sus estimaciones a inicios de mes con una caída prevista del PIB mundial del -3% en 2020, repartido entre un -6,1% países desarrollados y un -1% para los países emergentes. El FMI apuntaba además a que, aunque la actividad remontará en 2021 (si hay vacuna o tratamiento para la pandemia), se tardarán años en llegar a los niveles de riqueza anteriores. Los datos conocidos posteriormente de crecimiento del PIB del trimestre pone en riesgo a la baja en estas estimaciones: con apenas 15 días de confinamiento en marzo, EEUU ha reportado una caída del PIB de un -4,8% trimestre anualizado, frente al -4% previsto por los analistas y las cifras son incluso más negativas en Europa. El PIB en el conjunto de la zona euro retrocede un -3,8% trimestral, cifra que asciende al -5,8% en Francia, el -4,7% en Italia, y el -5,2% en España. Nuestro país sigue siendo uno de los más afectados por la pandemia, tanto en lo sanitario como en lo económico. En el primer trimestre, el consumo de las familias ha caído -7,5%, la inversión en equipo un -5,6% y la inversión inmobiliaria un -9,6%. El INE ha publicado también la EPA del primer trimestre, poco relevante si tenemos en cuenta que:

Todo ello hace que la tasa de paro apenas haya subido hasta el 14,4%, prácticamente la misma que el trimestre anterior. La única buena noticia en lo económico ha venido de China, que aunque también en el primer trimestre tuvo una importante caída del PIB (-6,8% trimestral anualizado), muestra una mejora de los índices de confianza en marzo y abril que hace esperar una recuperación para este segundo trimestre del año. La debilidad en la actividad económica mundial ha pasado factura a los precios del crudo. La decisión de la OPEP de recortar su producción en más de 20 millones de barriles al día a partir de abril (lo que supone una rebaja del 10% de la oferta global) quedaba muy corta si tenemos en cuenta que la propia la Agencia Internacional de la Energía estima una caída de la demanda de cerca de 30 mn de barriles diarios y después un comunicado de la OPEP que duplicaba la caída hasta 20 mn de barriles diarios. La situación llegó al límite en la última semana de abril, cuando el precio del crudo WTI llegó a cotizar puntualmente en terreno negativo. Para entender esta circunstancia hay que entender cómo funciona este mercado, a través de contratos de futuro. Estos contratos implican la entrega física del subyacente (en este caso, el petróleo) a un precio predeterminado en un momento y lugar específicos en el futuro. Los inversores financieros, en general, quieren evitar la entrega física de petróleo, por lo que generalmente venden sus contratos futuros antes de vencimiento o los transfieren a fechas de vencimiento posteriores. El problema es que actualmente el mercado de petróleo está extremadamente sobre abastecido, ante la fuerte caída de la demanda y tampoco hay capacidad para almacenar el mismo, lo que hace que los inversores prefieran incluso vender a pérdidas que recibir el petróleo físico. Superado el vencimiento del contrato de mayo, el mercado se ha tranquilizado dado que muchos inversores ya han gestionado (retrasando) el vencimiento de junio. Aunque los precios se siguen manteniendo en niveles muy bajos, sin visos de recuperación mientras no se recupere la demanda. Las medidas monetarias y fiscales han servido de soporte a los mercados. En EEUU, la Fed sigue inyectando liquidez vía principalmente su programa de compra de deuda, que ha ampliado además a los bonos de los denominados “fallen angels”, o lo que es lo mismo, bonos de empresa que, como consecuencia de la pandemia, han pasado de ser consideradas Grado de Inversión a High Yield (o bono basura). En cuanto a la zona euro, el BCE sigue con los estímulos centrados en su programa de compra de deuda especial para la pandemia, y además, añadía la semana pasada una mejora a partir de junio de las condiciones de las subastas de liquidez TLTRO y además pone en marcha entre mayo y junio de 2021 siete Operaciones de Refinanciación a largo Plazo de Emergencia Pandémica (PELTROs) por la que los bancos podrán pedir dinero prestado sin ninguna condicionalidad (más allá del valor del colateral) y beneficiarse de una rentabilidad del 0,25% ofrecida por el BCE. La noticia está en línea con las nuevas previsiones de crecimiento de la autoridad monetaria, con una caída prevista del PIB de la zona euro -12% en 2020. Frente al dinamismo del BCE, la respuesta de las autoridades europeas a la pandemia sigue siendo demasiado lenta a ojos de los inversores. Durante el mes de abril se han aprobado con muchas dificultades una batería de medidas fiscales articuladas en tres programas:

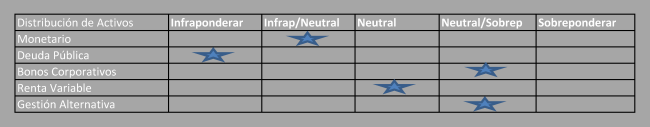

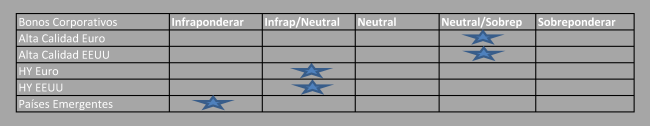

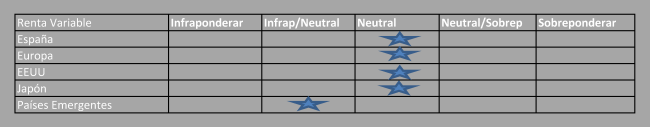

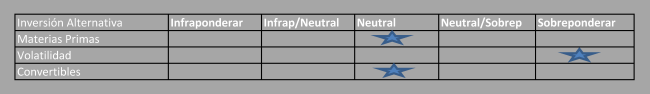

Pero el problema está en el famoso fondo de reconstrucción europeo. Este fondo estará destinado a lidiar con la revitalización de la economía europea un vez superemos la fase de la pandemia. Aunque de nuevo se retrasa su definición (la Comisión Europea ha de presentar una propuesta a finales de mayo), lo que sí sabemos es que tendrá el tamaño suficiente (se habla de 1,5 bn. de euros, que estarían disponibles a partir de septiembre) y estará enfocado a las regiones e industrias más afectados por la crisis. Por último, en abril se iniciaba la temporada de resultados del primer trimestre. Esta vez la atención estaba más puesta en las estimaciones para próximos trimestres que en los números en sí. Como es habitual, en EEUU abrieron fuego las grandes entidades bancarias y el saldo fue muy negativo: recorte de beneficios de los seis grandes ha rondado el 50% y las provisiones por créditos fallidos superan los 20.000 mn.$. Las cifras de la banca europea reflejan una pauta parecida (aunque no de esa magnitud). En total 279 empresas del S&P 500 habían reportado sus cifras a cierre de abril, con una caída media de los ingresos del -8,6% anual, frente al -13,7% esperado por el consenso. Para el conjunto de 2020 las caídas podrían llegar al -13,7% anual para EEUU y -20,1% para Europa. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. La volatilidad ha favorecido a los bonos públicos refugio, que siguen siendo, pese a las subidas de las bolsas de abril, los activos con mejor comportamiento del año. La rentabilidad del bono americano a 10 años cierra el mes en el 0,63%, mientras que la de su homólogo alemán al mismo plazo se sitúa en el -0,59%. Mientras, los problemas para conseguir una respuesta consensuada a la pandemia en la zona euro ha pasado factura a los bonos periféricos, cuyas primas de riesgo se amplían ligeramente en abril pese a las compras de deuda del BCE. Para el mes de Mayo, los programas de compra de deuda de los bancos centrales sirven de apoyo a la deuda corporativa, por lo que subimos su peso en las carteras, en detrimento de la deuda emergente. Estos últimos países tienen menos recursos para hacer frente a la pandemia, por lo que mantienen el riesgo de salida de capitales de los mismos. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|