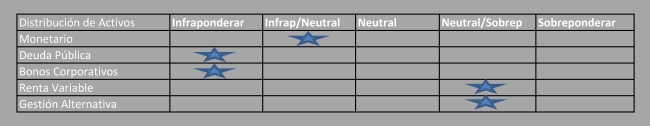

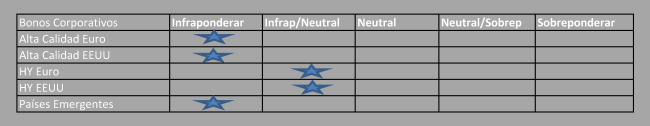

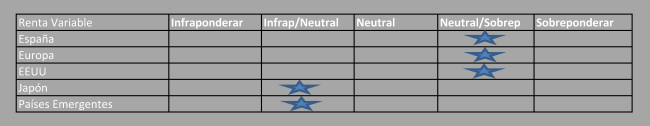

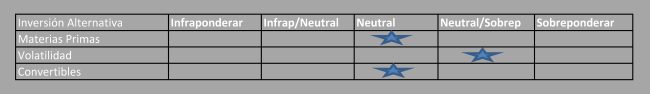

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Marzo de 2020 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Pánico vendedor sin precedentes. La bolsas cierran el mes de febrero con abultadas caídas (S&P: -8,4%, Eurostoxx 50: -8,6%, Ibex: -6,9%) ante la oleada de casos de Covid-19 a nivel mundial. Mientras, el papel de refugio de los bonos públicos hace que las rentabilidades de los mismos bajen a niveles mínimos históricos, que alcanzan el 1,10% para el caso del bono del Tesoro a 10 años de EEUU, y el -0,60% para el caso del gobierno bono alemán al mismo plazo. Otros activos de riesgo, como el petróleo, sufren también de esta ola de nerviosismo, con precios del crudo Brent de 50 dólares/barril, niveles no vistos desde 2017. En cuanto al dólar, pierde terreno frente al euro al descontarse una agresiva respuesta por parte de la Reserva Federal (hasta tres rebajas de tipos en 2020 se descuentan a cierre de este informe). El mes ha tenido claramente un antes y un después al son de la extensión de la epidemia. Inicialmente las caídas fueron moderadas, e incluso luego vimos fuertes subidas, ante la contención del virus en China y las continuas medidas tomadas a cabo por el gobierno chino para frenar el colapso económico. Los casos crecían día a día pero seguían enmarcados en la región de Hubei (con más de 30 millones de habitantes en cuarentena, y con el 99% de los afectados), y saltaban de forma leve a otros países asiáticos (como Corea). Todo cambiaba la última semana del mes, con los crecientes casos reportados en Italia y posteriormente en el resto de Europa. El miedo a una recesión mundial se extendía y con ello llegaba el pánico vendedor y las abultadas caídas. Los inversores están especialmente preocupados por la situación en Europa, cuya economía ya estaba muy debilitada antes de la epidemia, y que se está viendo muy afectada tanto en el sector industrial (falta de suministro desde China), como el de servicios (turismo y hosteleria). Italia es el país más afectado por la enfermedad a cierre de este informe, y también el que antes de la llegada de la epidemia tenía una situación económica más débil (ya tuvo un crecimiento negativo del -0,3% en el cuarto trimestre de 2019). Dado que la región más afectada (Lombardia) supone el 22% del PIB nominal del país, y un 27% de sus exportaciones (incluido turismo), es lógico esperar que el país entre en recesión técnica en este primer trimestre. La debilidad se extiende, aunque en menor medida, en el resto de países de la Eurozona. España seguiría siendo el país de los cuatro grandes que mantendría las cifras más elevadas de crecimiento, mientras que el fuerte peso del sector industrial exportador en Alemania (con problemas de suministro importantes a día de hoy) podría llevar también a este país a una recesión técnica (crecimientos negativos en el primer y segundo trimestre de 2020). El problema es que no existen todavía datos económicos post Covid-19 (las últimas encuestas de confianza son anteriores a la llegada de la epidemia a Italia), como para poder valorar el impacto de la caída. Las únicas buenas noticias llegan desde China. La caída en el número de nuevos casos permite al país volver a la normalidad. Sigue la cuarentena en algunas zonas (Hubei), pero se espera que el país haya vuelto al 100% de su capacidad productiva a cierre de marzo. China además ha sido muy activa a la hora de acometer medidas de estímulo económico. El banco central ha bajado los tipos de interés en dos ocasiones, además de inyectar liquidez y tomar medidas para favorecer el crédito a las pequeñas y medianas empresas. Ha anunciado además ayudas fiscales, algo que también han hecho otros países de su entorno, como Japón, Corea o Singapur. Lo que nos dice la historia es que siempre que ha habido crisis sanitarias (como la gripe aviar), la economía rebota cuando la enfermedad se estabiliza. En el caso de China, esperamos una caída del crecimiento del -1,5% trimestral anualizado en el primer trimestre de 2020 (+4,4% anual), si bien la noticia de que la enfermedad parece estar remitiendo en este país permitiría un rebote de la actividad del 12% trimestral anualizado en el segundo trimestre (+5,6% anual), un 7,5% en el tercero (+6,1% anual) y un 5,8% en el cuarto (+6,1% anual). Además de coronavirus, ha habido más noticias en el mes de febrero, aunque han pasado desapercibidas mayoritariamente para los inversores, especialmente en la última semana. Desde el punto de vista económico, los datos conocidos durante el mes de febrero, todos anteriores a la expansión del Covid-19 fuera de China, muestran una estabilización de la actividad, con mejoras de los índices de confianza tanto de empresarios como de consumidores. Además, a primeros de mes China anunciaba una rebaja del 50% a los aranceles a 75.000 millones de dólares de productos americanos, lo que supone la implementación de las primeras medidas de la fase 1 del acuerdo. Se iniciaban además las primeras reuniones comerciales entre EEUU y Europa. Por último, la temporada de resultados ha seguido su curso durante el mes de febrero, con un balance en general favorable, aunque con revisiones a la baja de las perspectivas para el año como consecuencia de la crisis epidemiológica . DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. El mes se inicia con una fuerte inestabilidad en los mercados, muy pendientes del creciente número de afectados fuera de China y de los primeros datos económicos posteriores al Covid-19. De nuevo se vuelve a mirar a los bancos centrales. A cierre de este informe los mercados de futuros descuentan hasta tres rebajas de tipos por parte de la Fed en EEUU. Se estima que una caída del índice S&P del 15% es equivalente para la economía americana a una subida de los tipos de interés de 25 pb., por lo que al menos una rebaja de 25 pb. en la reunión de la Fed de marzo parece razonable. En cuanto al BCE, el margen de actuación es muy limitado, dado que los tipos ya están en niveles mínimos. No obstante, Lagarde ha declarado ya estar dispuesta a tomar todas las medidas necesarias para evitar una recesión, lo que ha abierto también las especulaciones sobre nuevas medidas monetarias en la Eurozona. Muchas especulaciones también sobre el posible uso de medidas fiscales. China, Corea, Japón, Singapur, entre otros, han anunciado ya paquetes de ayuda para impulsar el crecimiento económico. En EEUU, el propio Donald Trump había anunciado ya antes de la llegada de la epidemia más gasto fiscal, y en Europa es bastante probable que se relajen las reglas presupuestarias para dar cabida a ayudas a las empresas más afectadas (turismo, hostelería, empresas industriales, etc.), especialmente en Italia. Todas estas medidas pueden ayudar a mejorar el sentimiento en los mercados, al igual que cualquier señal de contención del virus. A corto plazo, sin embargo, la inestabilidad va a persistir, sobre todo en Europa, donde la situación económica es más débil, el margen de actuación es menor, y a día de hoy parece que el contagio es mayor. En renta fija, las rentabilidades son muy bajas, por lo que las oportunidades podrían estar en bonos periféricos (Italia y España), bonos grado de inversión y bonos emergentes en divisa fuerte. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|