|

Boletín semanal nº 302

PERSPECTIVAS SEMANALES:

De dónde venimos…

Semana plagada de acontecimientos que han afectado en los mercados de valores, además condicionada por la festividad de Acción de Gracias en EE.UU., con el cierre de sus mercados el jueves y con tan solo media jornada de contratación el viernes, y el “Black Friday”, que puede servir de termómetro para calibrar la solidez del consumo privado.

En este contexto, la evolución de los mercados durante la semana ha sido bajista, con Europa afectada por el aumento del número de contagios y la reimposición de medidas, incluyendo incluso confinamientos duros como en Austria o Eslovaquia. Además, la noticia el jueves por la noche sobre la aparición de una nueva cepa de COVID-19 en Sudáfrica, de la que se tienen ciertas dudas sobre su transmisibilidad y eficacia de las vacunas, viene arrastrando las bolsas, así como la rentabilidad de los bonos en la mañana del viernes T bond (-11 pb a 1,52%).

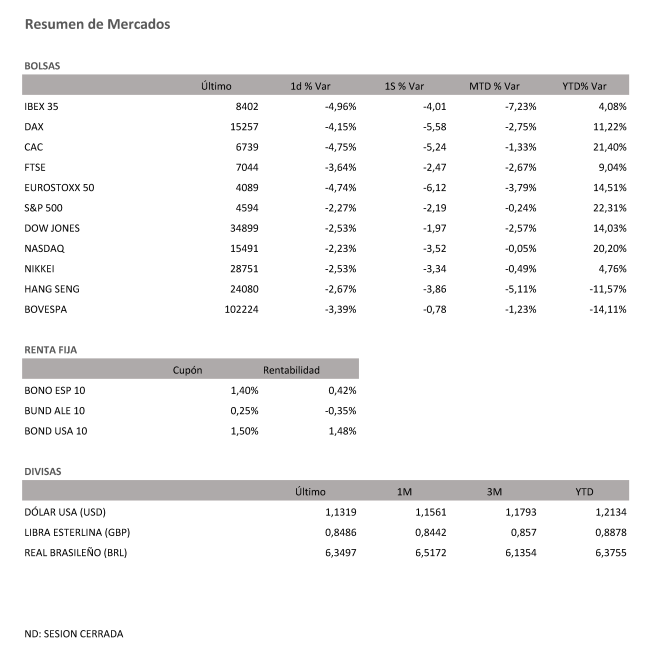

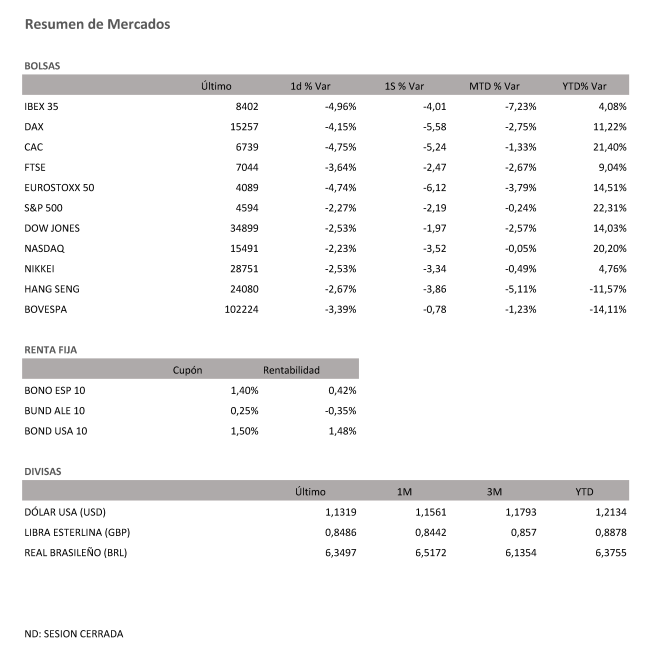

Entre los principales mercados, el DAX 40 ha registrado una caída semanal del 5,6%, con el CAC 40 bajando el 5,2%, mientras que el FTSE 100 se dejaba un 2,5%. En EE.UU. tanto el Nasdaq -3,3%, como el S&P 500 -2,1% y el DOW -2,2%, se han apuntado caídas reseñables desde sus máximos históricos. En España el Ibex 35 venia evolucionando de manera más positiva hasta el viernes, en el que ha cedido un 4,96%, para cerrar la semana en -4%.

En materia de estímulos fiscales, el viernes 19 el Congreso estadounidense finalmente aprobaba, con un estrecho margen, el Plan de Gasto Social y Cambio Climático del presidente Biden “Build Back Better” (pendiente aún de la aprobación del Senado). La medida de 1,9 billones de dólares reformará el sector de la educación, la salud, la atención a la infancia y el medio ambiente, y se une al Plan de Infraestructuras recientemente aprobado, en una nueva ola de estímulo fiscal. También el lunes conocíamos que China estaría barajando la aprobación de nuevas medidas de estímulo económico para impulsar la recuperación. A su vez, veíamos cómo tanto los precios del petróleo, como de los fletes marítimos, continuaban relajándose desde los máximos, y por lo tanto moderándose algunos de los efectos en las cadenas de suministro que venían presionando al alza los costes de producción en los últimos meses.

Por otro lado, seguíamos observando como empeoraban los datos de contagios por COVID-19, tanto en Europa, donde se iniciaba un proceso de reimposición de medidas restrictivas a la movilidad de los ciudadanos, como en EE.UU.

También asistíamos a la reelección de Jerome Powell como presidente de la FED para un segundo mandato, nombramiento que, aunque no debería implicar ninguna modificación en el rumbo de las decisiones de política monetaria, fue percibido negativamente por el mercado al considerarse que la alternativa, Lael Brainad, que ha sido designada como vicepresidenta, era una opción incluso más benigna para los mercados. Así, tras la reelección de Powell, se han acelerado las expectativas de subidas de tipos de interés en EE.UU., descontando el mercado hasta tres subidas de tipos entre junio y diciembre de 2022, lo que impulsó el dólar hasta 1,12 usd/eur. Simultáneamente, el presidente de la FED de Atlanta, Bostic (con voto), argumentaba que la FED debería acelerar el proceso de tapering, finalizándolo en el primer trimestre 2022 (vs junio 2022 implícito en el ritmo anunciado de reducción de compras mensuales), como respuesta a las cifras de inflación y de empleo.

En el mercado del crudo, el presidente Biden ha decidido liberar 50 mln de barriles de reservas estratégicas a partir de mediados-finales de diciembre en un movimiento coordinado con otros países (China, India, Japón, Corea del Sur y Reino Unido), y que busca moderar las subidas del precio del crudo (+55/+60% en 2021) por sus implicaciones negativas tanto sobre el crecimiento como sobre los niveles de inflación.

En el plano político, destacamos el acuerdo de gobierno en Alemania, donde tras cerca de dos meses de negociaciones se formará una coalición entre Social Demócratas, Verdes y Liberales, con Olaf Scholz como nuevo canciller y sucesor de Ángela Merkel tras 16 años al mando. Estaremos atentos a ver cuál es su postura en torno a nuevas restricciones a la movilidad en el corto plazo, así como a sus políticas económicas a medio plazo (apuesta por digitalización, renovables, política fiscal en principio acomodaticia para 2022).

Con respecto a la evolución de la pandemia, se percibe una clara preocupación de los mercados por el aumento de la incidencia acumulada en las cifras de contagios por COVID-19, con Europa en el punto de mira una vez más (Incidencia Acumulada en 14 días por 100.000 habitantes el 24 de noviembre: Austria 2.014, Chequia 1.799, Bélgica 1.612, Países Bajos 1.460, Reino Unido 848, Alemania 787, Polonia 665, Francia 326, Portugal 262, Italia 204, España 148). Seguimos confiando en que continúe la tendencia de desvinculación entre las cifras de contagios con el número de hospitalizaciones y fallecimientos.

Iniciábamos la semana con el inicio de un nuevo confinamiento duro en Austria, y el inicio de otra serie de medidas en Alemania, Francia, Bélgica, Dinamarca, Países Bajos, etc, y a todo esto se unía la noticia a finales de semana sobre la aparición de una nueva cepa del virus que se ha traducido en que varios países como Reino Unido o Israel, cierren sus fronteras y cancelen sus conexiones áreas con ciertos países africanos, provocando un aumento de la aversión al riesgo, especialmente en los valores más vinculados a la movilidad y al ciclo.

A dónde vamos…

Semana del 29 de Noviembre 2021 – 03 de Diciembre de 2021.

De cara a la próxima semana, la atención estará centrada en los datos de empleo de noviembre en Estados Unidos y también conoceremos una serie de datos como la confianza del consumidor del Conference Board.

Obviamente, la evolución de datos de contagios y novedades sobre la nueva cepa sudafricana también serán centro de todas las miradas.

Lunes 29 de Noviembre

Japón divulga su dato de ventas minoristas, y, Kuroda, el Gobernador de su Banco Central, ofrecerá declaraciones.

En España se publica su dato de IPC.

En Reino Unido se divulga su dato de concesión de hipotecas.

Alemania publica su nuevo dato de IPC.

En la zona euro se hace público su dato de confianza de empresas y consumidores, así como sus expectativas de inflación al consumo.

Estados Unidos presenta su dato de ventas de viviendas pendientes, y Powell, presidente de la Fed, ofrecerá una rueda de prensa.

Martes 30 de Noviembre

Japón publica su Tasa de desempleo.

China presenta su dato de PMI.

Alemania divulga su índice de precios de importación y su Tasa de desempleo.

Europa divulga su dato de su IPC.

Francia presenta su dato de IPC y PIB.

Estados Unidos publica su Confianza del consumidor de The Conference Board y su índice Redbook de ventas minoristas.

Miércoles 01 de Diciembre

Japón publica su índice en bienes de Capital y su PMI manufacturero.

China presenta su dato de PMI Caixin.

Alemania divulga sus Ventas minoristas y su dato de PMI manufacturero.

En Estados Unidos se publicará su índice de solicitudes de Hipotecas, su gasto en Construcción, su dato de Producción de gasolina, así como sus reservas semanales de crudo de la AIE.

Jueves 02 de Diciembre

Japón publicará su Compra de Bonos extranjeros y la inversión extranjera en acciones.

España presenta su variación del desempleo.

La zona euro publicará su dato de IPP y su Tasa de desempleo.

En Estados Unidos se divulgará sus reservas de gas y su dato de nuevas peticiones de subsidio por desempleo.

Viernes 03 de Diciembre

Japón publicará su nuevo dato de PMI.

China presenta su dato de PMI de servicios Caixin.

Alemania presenta su dato de PMI de servicios.

En la zona euro, se publicarán su nuevo dato de PMI y de ventas minoristas.

Estados Unidos cerrará la semana con sus nuevos datos de PMI, de Tasa de desempleo, y de nóminas del Estado.

Fuentes: Investing, EFPA España, Análisis BBVA Banca Privada.

|