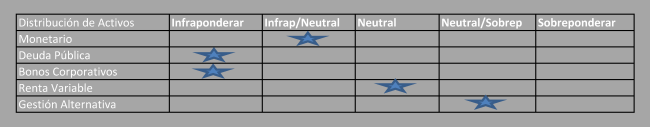

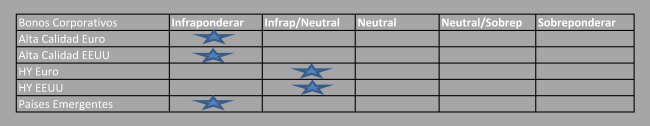

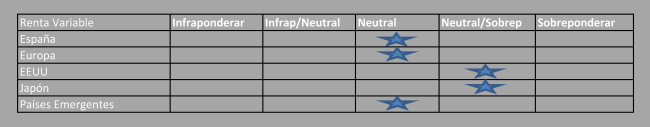

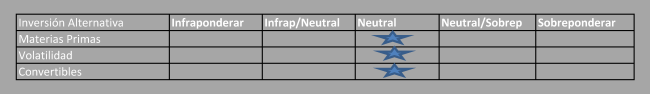

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Julio de 2019 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Dos han sido los grandes temas en los mercados durante el mes de junio. El primero, la guerra comercial, que tantas dudas generó en mayo, y que durante todo el mes de junio ha ido mostrando cada vez noticias más favorables. Este optimismo se confirmaba a finales de junio, tras la reunión del presidente Donald Trump con su homólogo chino Xi durante la reunión del G20 celebrada en Osaka (Japón) los días 28 y 29. También se cerró en positivo la crisis entre México y EEUU iniciada por este último país a inicios de junio. La misma implicaba la puesta en vigor de aranceles por parte de EEUU sobre todos los productos llegados desde México, inicialmente del 5% con potencialidad de subir al 25% en octubre en caso de no solucionar la crisis migratoria en la frontera. Afortunadamente, este incidente se solventaba con el acuerdo entre ambas partes por lo que la amenaza nunca se llevó a cabo. Pero quien más ha movido los mercados han sido los bancos centrales. Ya a primeros de junio el presidente de la Fed, Jerome Powell, abría la puerta a posibles rebajas en los tipos de interés tras comentar que “estaba monitorizando las implicaciones sobre la economía americana del agravamiento de las tensiones comerciales, y que actuarán si es necesario para mantener la actual expansión económica”. Esta misma postura se reflejaba en la reunión de la Fed de junio. En la misma, se mantienen los tipos sin cambios pero con un mensaje claramente favorable a futuras rebajas. Powell resalta las crecientes incertidumbres económicas, y la ausencia de presiones inflacionistas, y esto se refleja en que 7 de los 17 miembros apuntan a dos rebajas de tipos en 2019, 2 a una rebaja, siete no ven cambios y tan sólo 1 miembro apuntaría a una subida. Con este resultado, los analistas de Bloomberg asignan una probabilidad del 100% a que haya una rebaja de tipos de 25 pb. en la reunión de julio, y apuestan además a nuevas rebajas en septiembre y diciembre. Tan sólo un día antes de dicha reunión de la Fed se confirmaba el cambio de actitud de Mario Draghi en el simposio de bancos centrales celebrado en Sintra. Según Draghi, “dada la ausencia de presiones inflacionistas, y la falta de perspectivas de que vuelvan dichas presiones, son necesarios más estímulos económicos”. Por este motivo, las próximas semanas la autoridad monetaria estudiará nuevas medidas de estímulo, entre las que no se descartan nuevas bajadas de tipos, más compras de deuda, nuevas subastas de liquidez, cambio en las reglas de compra por países, etc. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. El resultado del cambio hacia más expansión de los principales bancos centrales se ha sentido no sólo en las bolsas, que recuperan el optimismo, sino especialmente en el mercado de bonos, donde se hunden las rentabilidades en muchos casos a mínimos históricos. La rentabilidad del bono americano a 10 años se sitúa por debajo del 2%, nivel no visto desde finales de 2017. La del bono alemán al mismo plazo se sitúa en niveles nunca vistos del -0,35%, e incluso la del bono francés a 10 años se sitúa en niveles negativos por primera vez en su historia. La del bono a 10 años español cae hasta el 0,30%, un nuevo record (nivel que ha pulverizado en estos primeros días de julio). Pensamos que el escenario de rebajas de tipos que actualmente descuenta el mercado es demasiado agresivo y creen que la Fed bajará los tipos 50 pb. probablemente en julio y en septiembre. En cuanto al BCE, creen que habrá una rebaja del tipo de la facilidad de depósitos del -0,4% al -0,5%, aunque es muy probable que se realice un cambio por tramos (penalización de menos a más dependiendo del exceso de liquidez). Sería el último movimiento de tipos de Draghi antes de ser sustituido en otoño en el puesto de presidente del BCE por Christine Lagarde. RENTA VARIABLE. Volveremos con más "Visión de Mercados" en Septiembre

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|