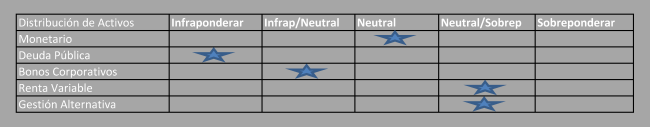

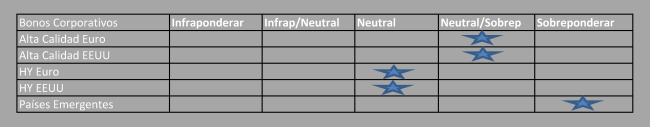

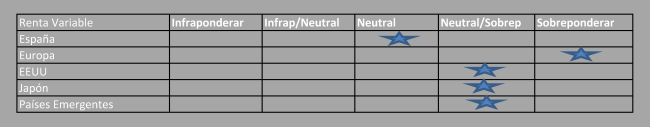

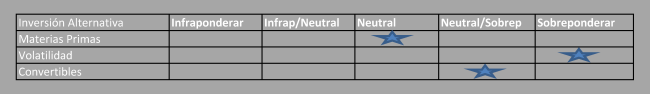

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Abril de 2021 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Uno de los aspectos más destacables del mes, el segundo paquete fiscal, se anunciaba el día 31 de marzo: 2,25 bn. de dólares en un paquete centrado en infraestructuras (620.000 mn.$ en transporte, 680.000 mn. en mejora del suministro de agua y alta velocidad de internet, 580.000 mn. a industria manufacturera nacional, de los cuales 180.000 mn. Para I+D, y otros 400.000 mn. ayudas a mayores y discapacitados). Esta vez, sin embargo, el programa tardará en aprobarse, dado que para financiar el mismo, Biden propone subir los impuestos (entre otros, el tipo de sociedades subiría del 19% al 28%, y el tipo mínimo del IRPF llegaría al 21%), algo difícil de aprobar no sólo por los republicanos, sino también por muchos demócratas. El objetivo es que este nuevo paquete esté aprobado antes del receso vacacional del Congreso de agosto. El fuerte impulso fiscal y los avances en el programa de vacunación en EEUU (Biden promete administrar 200 millones de vacunas en los primeros 100 días de su mandato) han provocado la continua revisión al alza de las expectativas de crecimiento de EEUU, gracias al fuerte impulso del consumo doméstico. Y este mayor crecimiento ha hecho saltar las alarmas inflacionistas y con ello, un potencial riesgo de cambio en la política monetaria de la Fed. A cierre de mes, la inflación descontada en los mercados (implícita en los bonos ligados a la inflación en EEUU) superaría la barrera del 2% a cierre de año. No obstante, los bancos centrales, siguen dando un mensaje expansionista. Creen que la subida de la inflación será temporal, al ser consecuencia de factores como la subida de las materias primas, efectos base desfavorables (al comparar la inflación hoy con los mínimos de hace un año por la pandemia), o por la subida de algunos precios administrados (que se congelaron hace un año, o incluso se bajaron, como el IVA en Alemania, y ahora han vuelto a subir). Consideran por tanto los riesgos inflacionistas limitados, sobre todo ante la debilidad del mercado de trabajo. En EEUU, la creación de empleo sigue subiendo (sólo en marzo, el número de empleos creados superó los 900 mil), pero aun así se han perdido más de 8 millones de empleos en el último año. De ahí que las expectativas actuales de la Fed (diagrama de puntos) apunten a que no habrá una subida de los tipos de interés hasta 2023. Algo de lo que desconfían los inversores, de ahí la subida de los plazos más largos de la curva de tipos de interés. Los riesgos inflacionistas son mucho menores en Europa, por lo que el movimiento en los tipos a largo plazo de la curva europea ha sido mucho más reducido. Aunque también la Eurozona se adentrará en la senda de la recuperación, la misma probablemente no llegará hasta el segundo semestre, cuando empiece a llegar el dinero del Fondo de Recuperación y cuando el número de vacunaciones sea más alto. El problema en la Eurozona siguen siendo las restricciones y el escaso ritmo de vacunaciones. A lo largo de este segundo trimestre se espera, sin embargo, que aumente dicho ritmo, con más dosis de las vacunas de Moderna, Pfizer o AstraZeneca, y la llegada de la vacuna de Janssen, de una sóla dosis. Todo ello se ve reflejado ya en los índices de confianza empresarial PMI, que suben con fuerza en el sector manufacturero (gracias a las buenas expectativas de crecimiento de China y EEUU; y por tanto del sector exportador), aunque siguen bajas en el sector servicios (más afectado por las restricciones). Por último, la situación mejora de forma continua en los países emergentes, sobre todo en la zona asiática. China podría terminar el año con un crecimiento cercano al 10% e India superaría el 11%, impulsando a toda la zona, incluyendo Japón. La fortaleza tecnológica ha favorecido una rápida recuperación de las exportaciones. La pandemia ha demostrado también la solidez de las instituciones de la región. Los bancos centrales han sabido reaccionar a las excepcionales circunstancias de 2020 y, con la excepción de China y la India, es improbable que suban los tipos de interés este año. El riesgo a una potencial retirada de estímulos por parte de la Fed, que tantos problemas causó en 2013 ha disminuido, gracias a la mejor posición de las cuentas externas en Asia. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. Este mes, los bonos refugio cierran con caídas en sus precios (subida en las rentabilidades), al igual que el oro, que pierde en el trimestre un -10%. La rentabilidad del bono americano a 10 años cierra marzo en el 1,73%, es decir, casi 80 pb. por encima de los niveles de cierre de 2020. Pesan los miedos a la inflación, y con ello, a un cambio en la política monetaria de los bancos centrales. La subida es menor en los bonos refugio europeos dadas las continuas restricciones que limitan la recuperación económica. El Bund alemán a 10 años cerró marzo con una rentabilidad del -0,33% frente al -0,5% con el que cerraba 2020). Ya desde inicios del trimestre la subida de las rentabilidades de la deuda ha sido el factor que más volatilidad ha generado en los mercados. El resultado de las elecciones en el estado de Georgia al Senado, con sus dos senadores del lado demócrata, dejaba a la Administración Biden con pleno control de las dos Cámaras del Congreso, y con ello, abría a la puerta a los paquetes fiscales anunciados durante la campaña presidencial. El primero de ellos se aprobaba en febrero: 1,9 bn. de dólares, más del 20% del PIB del país, básicamente dedicado a ayudas a las familias y a las empresas más damnificadas por el Covid. A pesar de la recuperación económica y del aumento de las expectativas de inflación, la Fed mantiene su política monetaria. Esto debería limitar el riesgo de subidas en las rentabilidades, pese al riesgo de rebotes puntuales, por lo que los bonos refugio (sobre todo de EEUU) pierden atractivo, con preferencia por títulos de baja duración. Al mismo tiempo, las primas de riesgo de los bonos corporativos se mantienen en mínimos, lo que limita su atractivo (sobre todo en los bonos High Yield). En cuanto a los bonos emergentes, los bonos corporativos son preferibles a los gubernamentales porque tienen menos fluctuaciones y, por término medio, una duración más corta. Dados los riesgos de subida en las rentabilidades en renta fija, este mes se reduce el peso de la misma en las carteras a favor de las posiciones en mercado monetario. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|