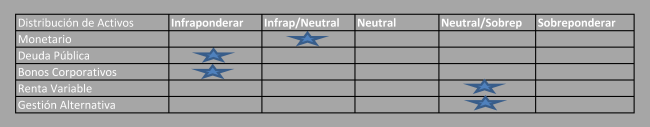

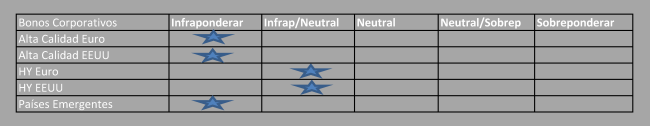

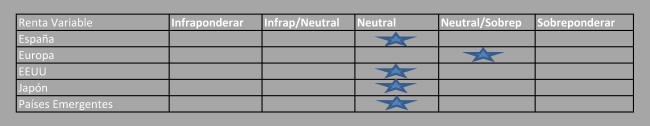

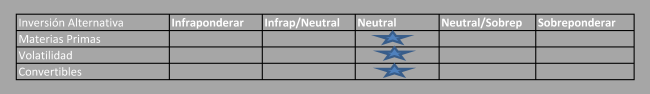

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Septiembre de 2018 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  El mes de agosto ha venido dominado por las crisis en Turquía (y posteriormente en Argentina) que han arrastrado a todos los activos emergentes. Mientras, la solidez de los datos económicos y empresariales ha permitido a Wall Street volver a batir máximos históricos, especialmente en el sector tecnológico. El Nasdaq cierra su mejor agosto desde el año 2000, con una subida del 5,9% (sólo las acciones de Apple han ganado un 20%, su mejor mes desde 2008). Mientras, las nuevas amenazas comerciales desde EEUU a China, la mayor exposición a Turquía y Argentina y la nueva subida de la prima de riesgo italiana han generado incertidumbre en unos mercados europeos. Al cierre de agosto, el índice S&P sube un 3%, frente al -3,8% del Eurostoxx 50, el -4,8% del IBEX o el -2,9% del índice MSCI Emergentes. Dos factores han permitido en las últimas semanas de mes recuperar algo de tranquilidad. El primero, el mensaje favorable de Powell en la reunión de bancos centrales en Jackson Hole, hablando de que seguirá subiendo los tipos de forma moderada, a la vez de mandar un mensaje muy positivo sobre la situación económica, que sigue sin tener riesgos de sobrecalentamiento. El segundo, el acuerdo comercial entre EEUU y México. El mismo, una vez ratificado por ambos Congresos, sustituirá al actual Tratado de Libre Comercio de América del Norte (NAFTA), en vigor desde 1994. Se espera ahora que Canadá se una a dicho acuerdo (a cierre de este informe, se habían iniciado ya las negociaciones). El nuevo acuerdo es el resultado de meses de negociaciones, en especial relacionadas con el sector de automóviles, clave para ambos países, y que finalmente se verá menos impactado de lo inicialmente previsto. Bajo el nuevo acuerdo, para no pagar aranceles el 75% de las piezas del automóvil ha de fabricarse en el país destino, frente al 62,5% anterior, y frente a la pretensión inicial de EEUU del 85%. Según México, un 70% de los automóviles exportados ya cumplen con la nueva proporción y existe un periodo de gracia de 4-5 años para los vehículos actuales que no cumplen la norma. A cambio, EEUU establece una nueva norma por la cual para no pagar aranceles entre el 40% y el 45% de las piezas del auto han de fabricarse en países donde el salario por hora sea al menos de 16 dólares, lo que penaliza a México. En los emergentes, Turquía ha sido la gran protagonista. Aunque los problemas de bajo crecimiento, inflación elevada y debilidad cambiaria no son nuevos en este país, sí lo es la aparente falta de respuesta por parte del banco central. Este último a finales de julio decidía no subir los tipos de interés, algo que era interpretado por los inversores como una clara presión por parte de Erdogan sobre la autoridad monetaria. A este factor se añadía el deterioro de las relaciones entre Turquía y EEUU, tras las sanciones impuestas por parte de este último como consecuencia de la detención de ciudadanos americanos en el país. Como consecuencia, la lira turca pierde un 25% en el mes, la inflación se eleva hasta el 15% y los inversores no sólo han huido de este país, sino también de otros emergentes con situación externa vulnerable, como Indonesia, o India (donde el banco central ha tenido que subir los tipos de interés para defender su divisa). A los problemas en Turquía se unen además otros factores que también han ampliado la salida de capitales de activos emergentes. Por un lado, la puesta en vigor en China de la segunda parte de los aranceles pendientes de EEUU (otros 16.000 mn. $ de productos chinos, que se gravan con un arancel del 25%), junto con las amenazas de nuevas sanciones (aunque a la vez se habla de avances en las negociaciones…). Tampoco ayuda la incertidumbre política en Latinoamérica, con la crisis económica en Argentina (que pide mayor rapidez en el desembolso del dinero acordado con el FMI y que también ha visto caer a su divisa un 25% en agosto, pese a haber subido los tipos al 60%), la hiperinflación venezolana, y la cercanía de las elecciones presidenciales en Brasil (octubre) . DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. En renta fija, las rentabilidades siguen manteniéndose anormalmente bajas pese a que la mayoría de los bancos centrales (y especialmente la Fed), han iniciado la retirada de estímulos. Pesan las incertidumbres anteriormente citadas, no obstante, la tendencia debería ser al alza, especialmente en los bonos públicos, de ahí que se mantenga la visión negativa. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|