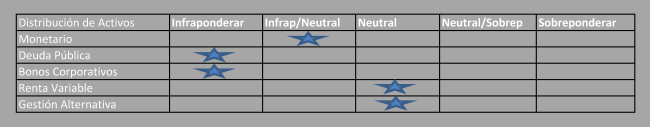

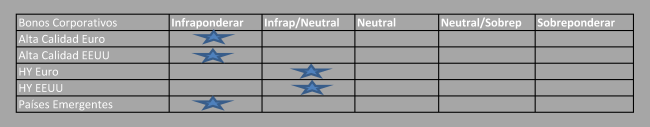

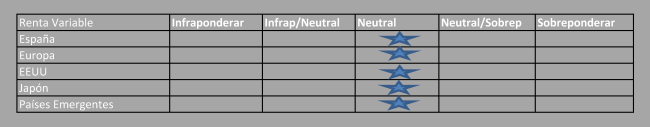

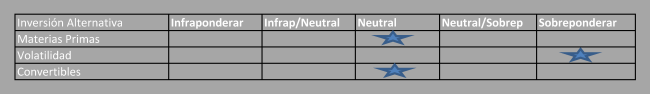

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Abril de 2020 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Se cierra un mes y un trimestre inolvidable para nuestras vidas, para la economía y para los mercados financieros. Lo que está sucediendo a nuestro alrededor supera lo imaginable, tanto por su impacto en nuestra sociedad como por la velocidad a la que se ha desarrollado. La epidemia ha modificado nuestra vida y la de nuestras familias, y aunque sin duda la superaremos, tardaremos tiempo en volver a nuestra vida habitual. La pandemia provocará además la mayor recesión económica de los últimos 70 años, mucho mayor incluso que la sufrida con la crisis financiera. En media, se espera una caída de las principales economías occidentales de entre el -4% y el -9%. Sin embargo, en 2021 se debería producir una recuperación. Esto, bajo el supuesto de que a finales de abril tanto España como Italia muestran una clara reducción en el crecimiento de nuevos casos, como así parece que será por los datos de esta primera semana de Abril, circunstancia que no se daría en el Reino Unido y EEUU hasta inicios de mayo, dado que en estos países se han tomado medidas mucho más tarde. Nuestro país está siendo, lamentablemente, uno de los más castigados económicamente por la pandemia. Según los primeros cálculos, la economía española podría sufrir una caída trimestral de la actividad del -17% en el segundo trimestre, para luego remontar un 10,5% en el tercer trimestre. El efecto en el conjunto del año supondría pasar de crecer un 1,6%, como se estimaba inicialmente, a caer más de un 8%. Para el conjunto de la zona euro, hablaríamos de una caída trimestral del 11,4% en el segundo trimestre, para luego rebotar un 10,4% en el tercero y cerrar 2020 con una tasa negativa del 6%. La buena noticia es que en 2021 volveríamos a crecer, con cifras del 5% para España y también para la Eurozona. En cuanto a EEUU, veríamos una caída trimestral del -9,5% en este segundo trimestre, para remontar un 4,5% en el segundo trimestre, y cerrar el año con una caída media del -4,5%. Las caídas han afectado también a otros activos. En el caso del petróleo, a la caída abrupta de la demanda derivada de la propia recesión mundial se ha unido la guerra entre productores, iniciada tras la negativa de Rusia a recortar su producción en la última reunión de la OPEP+ (Rusia más países de la OPEP). Como resultados, los precios alcanzan niveles no vistos desde 2012 (crudo WTI por debajo de los 25 dólares por barril, y el Brent por debajo de 30). Otras materias primas, como el cobre o en general las materias primas industriales, también han sufrido abultadas caídas. Mientras, el oro consigue cerrar el trimestre con ganancias, gracias a su papel de refugio. Las perspectivas serían mucho peores si no se hubiera producido una respuesta sin precedentes por parte de las autoridades económicas y los bancos centrales. La suma total de las medidas fiscales y monetarias anunciadas ya entre EEUU y Europa supera los 13 bn.$, una cifra espectacular. Tanto la Reserva Federal como el BCE han intensificado durante el mes de marzo sus medidas de inyección de liquidez para evitar que la recesión económica se convierta en una nueva crisis financiera. En el caso de la Fed, ha rebajado los tipos hasta el 0%-0,25% (desde la banda anterior del 1,5%-1,75%), y ha aprobado un programa de compra de deuda de 700.000 mn.$. (en el que se incluyen préstamos universitarios, deudas de tarjetas, préstamos personales, etc.). Además, está tomando medidas coordinadas con el resto de los principales bancos centrales mundiales y también con muchos bancos centrales de países emergentes para garantizar la disponibilidad de dólares. En cuanto al BCE, anunció la puesta en marcha de un nuevo programa de compra de deuda pública y corporativa (Pandemic Emergency Purchase Program) que suma compras de 750.000 mn.€ a los 30.000 mn.€ que ya compraba anteriormente. Este nuevo programa incorpora además novedades importantes en cuanto a la flexibilidad, dado que permite la compra de bonos públicos por debajo de la categoría Grado de Inversión (lo que implica que puede comprar deuda griega), elimina los límites por países (frente a las compras según el peso en el balance del BCE anterior) e incluso permite que compre más del 30% de la deuda emitida de un país. Si sumamos la reinversión de los vencimientos, el monto total de las compras aprobadas por el BCE alcanzará 1,3 bn de euros hasta final de año, una cifra astronómica, y que según Lagarde, podría ser incluso mayor en caso necesario. Las medidas de estímulo se extienden a nivel mundial. En el Reino Unido, el Bank of England también ha bajado tipos, hasta el 0,1%, el nivel más bajo de sus más de 300 años de historia, y ha aumentado su programa de compras en 200.000 mn.£. Y así, innumerables medidas de gran calado en países como Australia, Canadá, Dinamarca, Suiza, Brasil o Sudáfrica. Por su parte, la escala de los paquetes fiscales anunciados en todos los países supera con creces las tomadas en 2008-09. En EEUU, la Administración Trump ha aprobado un programa fiscal por valor de 2,5 bn. de dólares, en el que se incluye una ayuda directa de 1.200$ para adultos que no lleguen a los 75.000$ anuales de ingresos. También se amplían las ayudas de desempleo no sólo en importe sino también en elegibilidad. Se crea un fondo de ayuda a grandes empresas de 500.000 mn. de dólares y otro de 350.000 mn.$ para pequeñas empresas. También en Europa se intensifican las medidas, pero todavía más a nivel individual que con un compromiso real de solidaridad, en el que el mayor logro conseguido, es el acuerdo por medio billón de Euros cerrado al final de esta misma semana (no sin la eterna discusión entre la Europa rica del Norte y la pobre del Sur) en créditos de Fondos de rescate para atención médica, cura, prevención del virus para entidades afectadas tanto de forma directa como indirecta. Lo más destacado a nivel individual, ha estado en Alemania, donde el Bundestag ha aprobado varios paquetes de estímulos que podrían alcanzar los 750.000 mn.€, además de haber suspendido los límites al endeudamiento nacional (déficit cero) existentes desde 2010. España e Italia también ha aprobado ingentes programas de estímulo (en España se acerca al 20% del PIB). Todo ello provocará un fuerte crecimiento de los niveles de déficit y deuda. Estamos en un momento de fuerte incertidumbre tanto económica como financiera. Dado que sigue habiendo mucha incertidumbre sobre la profundidad de la recesión, la evolución de las inversiones seguirá siendo muy incierta. La volatilidad se mantendrá mientras la pandemia no esté bajo control, siga existiendo incertidumbre sobre la resolución final de la enfermedad y se mantenga la paralización de la actividad. No obstante, la historia de las grandes recesiones mundiales nos dice que después de una caída tan virulenta de los mercados siempre se produce una recuperación, incluso antes de que se produzca la reactivación de la actividad económica. No es momento, tal y como han demostrado los mercados desde la última semana de Marzo con un rebote acumulado de más de un 15% en Europa y un 20% en EEUU, de caer en el pánico vendedor. Mantener las carteras bien diversificadas, dentro de nuestro perfil de riesgo es clave, porque no nos olvidemos que la mayor parte de nuestras inversiones suelen ser a medio-largo plazo y, a estos plazos, estos episodios de inestabilidad se superan y las carteras recuperan las caídas. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. También cierran el mes con ganancias los bonos público refugio. La rentabilidad del bono americano a 10 años ha llegado a tocar mínimos históricos del 0,55%, mientras que la del Bund alemán al mismo plazo se sitúa en el -0,45%. Mientras, las primas de riesgo periféricas y de los bonos corporativos suben, si bien el mayor castigo en el universo de la renta fija lo sufren los bonos emergentes y los High Yield. Estos últimos penalizados por la caída del petróleo (fuerte peso del sector energía en este tipo de activos en EEUU). RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|