|

Boletín semanal nº 278

PERSPECTIVAS SEMANALES:

De dónde venimos…

Semana de idas y venidas con las tensiones inflacionistas como telón de fondo. El temor a que los bancos centrales se vean obligados a normalizar la política monetaria para poner coto al alza de los precios ha desatado el nerviosismo entre los inversores que aprovecharon la inestabilidad para plegar velas y acelerar la recogida de beneficios, una corriente que se moderó en la recta final de la semana. Mucho ayudó a ello el compromiso mostrado el jueves por la Reserva Federal, que aseguró que tendrá paciencia y considera que el repunte de la inflación es transitorio.

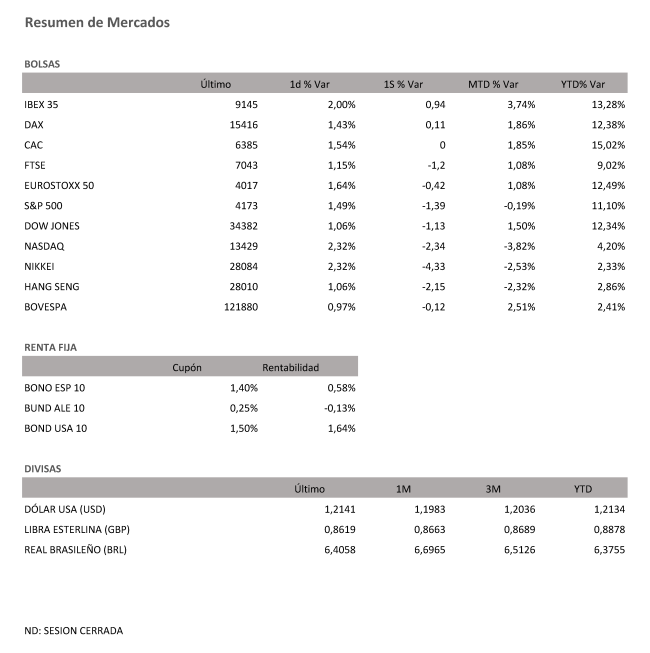

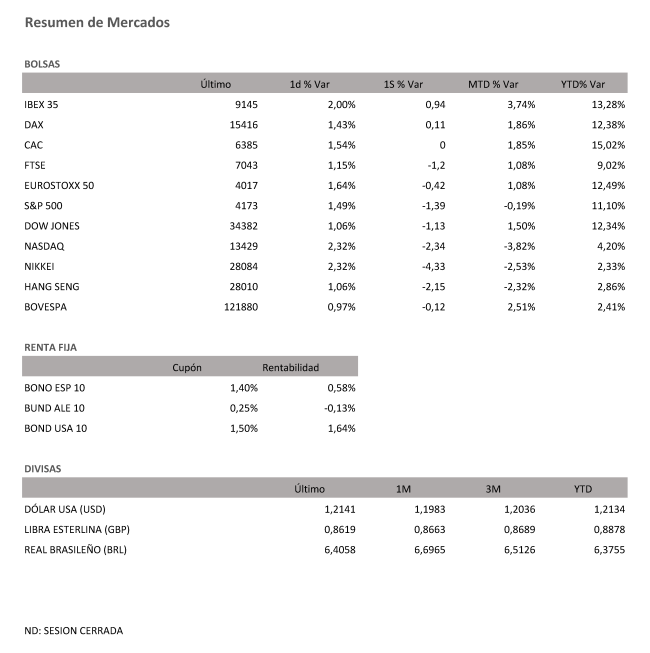

Estas palabras fueron suficientes para frenar la corriente bajista. El Ibex no fue una excepción y concluyó el viernes con una subida del 2%. Después de haber llegado a perder la cota de los 9.000 puntos a lo largo de la semana, el selectivo la cierra por encima de los 9.100 puntos y revalida los máximos anuales. El Ibex, que durante meses ha conservado la etiqueta de peor Bolsa de Europa, se desprende día a día de este calificativo y suma un 0,94% en su quinta semana consecutiva al alza, algo que no sucedía desde el pasado diciembre. En lo que va de año el selectivo español avanza un 13,28% y se erige como segundo mejor índice de Europa, solo superado por el Cac francés que en 2021 repunta un 15%.

Las compras se extendieron el viernes al resto de Bolsas del Viejo Continente, aunque con menor intensidad. El Dax alemán avanzó un 1,43%, sumando en la semana un +0,11%; el FTSE británico, un 1,15%, reduciendo así sus pérdidas semanales a un -1,2% y el Cac francés, un 1,54% (sin variación intersemanal).

En la recta final de la semana el optimismo también se impuso en Wall Street. En la sesión del viernes el Dow Jones se anotó un 1% y el Nasdaq, un 2,3%. Aunque los inversores dieron un voto de confianza a la Reserva Federal los ascensos del viernes no impidieron a los tres índices de referencia concluir la semana en negativo y el Dow Jones, que el martes tocó los 35.000 puntos por primera vez en su historia, se aleja de esa cota.

Juan José Fernández Figares, director de análisis de Link Securities, señala que la inflación y su potencial impacto en las políticas monetarias de los grandes bancos centrales seguirá siendo la principal preocupación de los inversores. Si el alza de los precios no se modera –en abril la tasa se sitúa en el 4,2%, su nivel más alto desde 2008– los expertos no descartan que, en la segunda mitad del año, la Fed se vea forzada a empezar a retirar estímulos monetarios antes de lo previsto. Aunque el presidente de la institución, Jerome Powell, ha asegurado que no tiene prisa, el mercado está poniendo en precio una subida de tipos en 2022 y no a finales de 2023 como prevé el banco central estadounidense.

Las tensiones inflacionistas y las expectativas de normalización monetaria añaden presión a la renta fija. Las rentabilidades de la deuda prolongan la corriente alcista que impera en los últimos meses y el bono a diez años cierra el viernes en el 0,58%, máximos de junio de 2020, y por encima del 0,48% que registró una semana antes. La deuda alemana al mismo plazo finaliza en el -0,13%, en máximos de enero de 16 meses. Desde Macroyield señalan que además del alza de precios y el temor a la retirada de los estímulos monetarios, los ascensos del bund están descontando los posibles resultados de las elecciones federales en septiembre. “Se teme que Alemania se aleje de las políticas de austeridad porque es muy probable que los verdes entren en la coalición de gobierno, como segundos, o incluso como primeros, con posibilidad de que sus aliados sean los partidos de izquierdas”, explican.

El mayor apetito por el riesgo se traslada a las materias primas y el Brent se anotó el viernes un 2,43%, hasta los 68,7 dólares. El petróleo logra recuperarse de la caída del 3% que registró el jueves debido a que los casos de contagios en la India siguen siendo elevados y tras la reanudación de la actividad en el oleoducto saboteado por un ciberataque en EE UU. "La historia de la demanda de crudo sigue siendo optimista para la segunda mitad del del año y eso debería evitar cualquier caída significativa de los precios del petróleo", explica un analista a Reuters.

A dónde vamos…

Semana del 17 de Mayo 2021 – 21 de Mayo de 2021.

En esta próxima semana, los inversores europeos continuarán atentos a la evolución de la inflación y los nuevos datos obtenidos de la pandemia.

Lunes 17 de Mayo

En Japón se publicará su índice de precios de bienes corporativos.

China divulgará sus precios de la vivienda y ventas minoristas.

En Reino Unido se publicará el índice Rightmove de precios de la vivienda.

En Europa se divulga el Total de activos de reserva.

Estados Unidos publica su índice Manufacturero Empire State.

Martes 18 de Mayo

Reino Unido divulga su Tasa de desempleo.

La zona euro presenta su Dato de empleo, Balanza Comercial y nuevo dato de PIB.

Japón publica su nuevo dato de PIB.

Estados Unidos publica su índice Redbook de ventas minoristas y sus reservas semanales de crudo.

Miércoles 19 de Mayo

Reino Unido divulga su dato de IPC, IPP y registro de automóviles.

Japón presenta su dato de Producción Industrial.

Alemania, Italia y Francia divulgan su nuevo dato de registro de automóviles.

La zona euro publica sus nuevos datos de IPC.

En Estados Unidos se publicarán su índice de solicitudes de Hipotecas y sus inventarios de crudo.

Jueves 20 de Mayo

Japón publicará su Compra de Bonos extranjeros y la inversión extranjera en acciones japonesas.

La zona euro publica sus datos de Cuenta Corriente.

En Estados Unidos se publicarán sus Peticiones semanales de subsidio por desempleo, reservas de gas y su informe de empleo de la Fed de Filadelfia.

Viernes 21 de Mayo

Japón publicará su dato de IPC.

Alemania y Francia, así como la zona euro, divulgan sus nuevos datos de PMI.

En La zona euro, se harán publico su dato de Confianza del Consumidor.

Estados Unidos cerrará la semana con su dato de PMI y sus Ventas de viviendas de segunda mano.

Fuentes: Investing, EFPA España, Análisis BBVA Banca Privada.

|