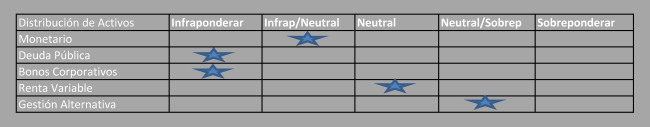

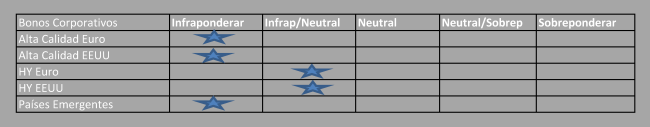

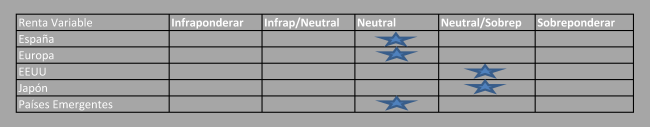

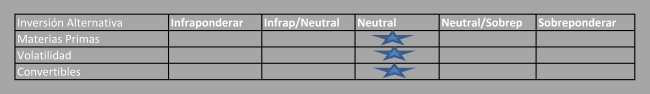

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Mayo de 2019 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  El mes de abril se cerró con un muy buen comportamiento de los mercados, que continúan con el rally con el que empezaron el año. Especial mención a la bolsa americana, que alcanza nuevos máximos históricos (el índice S&P avanza en abril un 4%, y un 4,8% el tecnológico Nasdaq). También el sector bancario europeo cerró un mes especialmente favorable (+8,4%), y consigue recuperar terreno tras un primer trimestre menos favorable. El mensaje prudente de los bancos centrales, los datos económicos especialmente positivos, en especial en EEUU y China, unos resultados del primer trimestre mucho mejores de lo esperado, el retraso del Brexit hasta finales de octubre, o la convicción de que el acuerdo comercial entre EEUU y China está muy próximo favorecieron un entorno de optimismo que se ha reflejado en las cotizaciones de todos los activos de riesgo (materias primas, bolsas, bonos High Yield…). Incluso los bonos emergentes consiguieron cerrar con ligeros avances pese a los problemas puntuales sufridos en algunos países (Turquía, Argentina). En el caso de las materias primas, destaca la subida del crudo, superior al 6% en abril por varios factores. El primero, el hecho de que la OPEP está implementando esta vez sin fisuras el recorte de producción acordado a finales de noviembre (desde 33,2 mn.de barriles/día a 30,4 mn.). En el caso de Arabia Saudita, la producción se ha recortado hasta los 9,8 mn. de barriles/día, la cifra más baja desde febrero de 2015, lo que unido a los recortes de producción de Rusia (-190 mil barriles/día menos) consiguen compensar los más de 3 mn. de barriles diarios que produce ahora de más EEUU. Además, ha habido tensiones políticas que se han trasladado a los precios, como los problemas en Libia, o más recientemente, el anuncio de Trump de que empezará a penalizar a los pocos países (ocho en total) que todavía siguen comprando crudo a Irán (este último país amenaza con cerrar el estrecho de Ormuz en caso de que se cumplan dichas sanciones). La ola de optimismo, no obstante, se enfrió en la última semana. Las bolsas temblaron, otra vez por culpa de Trump. El presidente de EEUU consideró que las actuales negociaciones comerciales con China van demasiado lentas, por lo que si no había un cambio de actitud por parte de las autoridades chinas durante esta semana (que a su juicio quieren renegociar lo ya negociado) elevaría los aranceles actuales sobre 200.000 millones de dólares de productos chinos del 10% al 25% a partir de este viernes, como así ha hecho. Recordemos que esta subida se había paralizado como consecuencia de dichas negociaciones. Según el WSJ, China pensó en cancelar las conversaciones, aunque se mantendría la visita de esta semana del vicepresidente Liu He a Washington, aunque más corta de lo previsto. Sin embargó, últimas declaraciones hicieron públicas por parte de la administración China en continuar con las negociaciones a pesar de las recientes subidas en los aranceles. Las negociaciones comerciales entre EEUU y Japón también se han iniciado, con un primer foco en productos agrícolas y autos, con la pretensión de que el comercio digital se discuta en una fase posterior. E incluso en Europa también se daba el visto bueno en el último Consejo Europeo para el inicio de las negociaciones comerciales con EEUU, con especial interés en su impacto en el sector de autos. En cuanto a EEUU, el dato de crecimiento del PIB del primer trimestre sorprendió muy positivamente (+3,2% anualizado vs +2,3% previsto), gracias a la mayor aportación de inventarios y del sector exterior. A cierre de mes se confirmaba otra vez el excelente momento del mercado de trabajo, dado que en abril la tasa de paro se reducía hasta el 3,6%, cifra no vista desde 1969, sin que de momento la Fed vea riesgos inflacionistas (aunque los salarios suben un 3,2% anual en abril, la inflación subyacente y el deflactor del consumo privado siguen en torno o incluso por debajo del 2% anual). Mientras, la situación económica en la UE si bien no mejora, al menos se estabiliza. Las encuestas de confianza industrial siguen mostrando niveles de recesión en 3 de los cuatro países principales (Alemania, Italia y Francia), reflejo de la incertidumbre comercial, pero las encuestas del sector servicios, más centradas a la demanda doméstica, se mantiene por encima de la barrera de expansión. Y es precisamente esta demanda doméstica la que está permitiendo mantener el crecimiento económico. En el caso de la Eurozona, el crecimiento en el primer trimestre se situaba en el 0,3% trimestral (1,3% anual), por encima de lo esperado. Dentro de Europa, vuelve a sorprender España, con un crecimiento del 2,6% anual en el trimestre. España salía además a finales de abril del Procedimiento de Déficit Excesivo impuesto por la Comisión Europea, tras publicar una cifra final de déficit público en 2018 del 2,48% del PIB (inferior al 3%). La evolución del empleo en el primer trimestre, sin embargo, no ha sido tan favorable. Según la EPA, la tasa de paro subía a cierre del primer trimestre hasta el 14,7%, aunque puede haber factores estacionales (la Semana Santa ha sido este año en abril). Por último, el mes de abril ha traído consigo el aplazamiento del Brexit por seis meses, hasta el 31 de octubre. En una jornada de nuevo maratoniana, hasta altas horas de madrugada, se anunciaba este aplazamiento que trae consigo además la participación del Reino Unido en las elecciones al parlamento europeo de finales de mayo. Theresa May, sin embargo, sigue empeñada en conseguir aprobar el acuerdo actual o cualquiera de las otras opciones sobre la mesa (como la Unión Aduanera) antes del 22 de mayo, y así salir el 30 de junio, sin tener que asumir dicha participación en las elecciones. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. En renta fija reiteramos nuestra apuesta por bonos a corto plazo en dólares (ante la estabilidad prevista del dólar) y por bonos emergentes a corto plazo y en divisa fuerte. Se incrementa también el peso en las carteras de los activos refugio puros, como la liquidez o la renta fija a corto plazo. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|