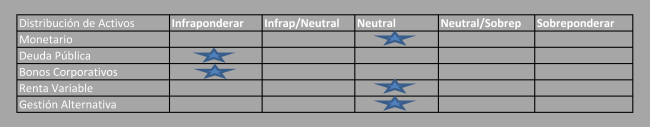

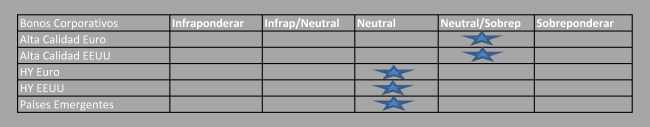

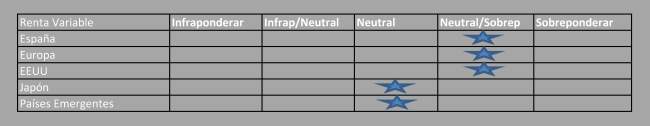

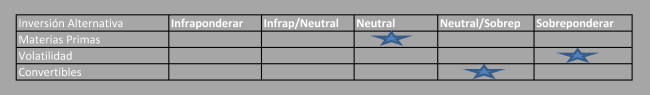

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Octubre de 2021 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Tras siete meses consecutivos de subidas, septiembre ha vuelto a recordar a los inversores que el escenario optimista de una recuperación perfecta tras la pandemia no es el único posible. Y que, aunque finalmente las cosas salgan, como todos deseamos, bien, puede haber algunas dificultades a lo largo del camino. China ha tenido mucho que ver en esa creciente inquietud de los inversores y en cierto modo ha actuado como el catalizador de algunos temores que ya venían incubándose los meses previos en Estados Unidos y en Europa. Por un lado, el temor de subida de la inflación, que ha alcanzado ya en septiembre el 4,1% en Alemania (máximo de los últimos 29 años) y el 3,3% en la zona euro (mayor nivel en 13 años). En EE.UU. hemos sabido que el PCE (personal consumption expenditures) que es la medida de inflación preferida por la Fed, ha subido en septiembre al 3,6% en términos anuales, un ritmo de subida no visto en más de 30 años. La primera aproximación a la subida de precios a partir del pasado febrero fue considerarla transitoria, vinculándola a la reapertura de la economía tras los confinamientos, pero la subida continuada y en algunos casos muy intensa de las materias primas, hace pensar que hay elementos más estructurales. Entre ellos la escasez de algunas materias primas provocada por la falta de inversión en exploración y producción tras varios años de precios bajos. No se ha invertido lo suficiente y ahora no hay suministro suficiente y suben los precios o hay cuellos de botella. A la presión de las materias primas se une, en parte precisamente como consecuencia de esa presión (léase gas y petróleo) el shock energético que estamos empezando a vivir a nivel global, un shock que alimenta aún más la inflación. Todo parece indicar que la transición hacia energías más verdes es un proceso delicado que requiere más tiempo y más inversiones de las que se habían previsto. La excesiva velocidad en el tránsito hacia la economía verde y la falta de previsión sobre las necesidades reales de inversión son la causa principal de los cuellos de botella que estamos empezando a vivir. Algunos analistas creen que ha sido un tremendo error prescindir de forma tan precipitada de la energía nuclear. Pero además de la inflación preocupa también el crecimiento. Muchos economistas piensan que en el segundo trimestre hemos visto el pico de crecimiento y que a partir de ahora las cifras no serán tan buenas. Es verdad que los PMIs europeos y americanos de septiembre hasta ahora publicados no han sido tan malos, pero China es la economía que más contribuye al crecimiento global y un parón fuerte de su economía se notará en EE.UU. y en Europa. La combinación de una inflación creciente y un crecimiento económico a la baja hace pensar, inevitablemente, en los años setenta del pasado siglo (back to the seventies), cuando precisamente una gran subida del precio del petróleo llevó a la economía occidental a la estanflación, al convivir una alta inflación con una economía estancada. Un escenario que no parece preocupar a los banqueros centrales, cuyos discursos confían en una inflación transitoria y crecimiento al alza. En este sentido China es un anticipo a problemas que podrían venir en las economías norteamericana y europea. Evergrande pone de manifiesto una vez más lo que ocurre cuando el sector inmobiliario es sobrealimentado con excesivo crédito barato. Da la impresión de que el Gobierno chino ha decidido desinflar la burbuja, pero hay que ver si es capaz de hacerlo sin provocar destrozos importantes. Al igual que pasa en el sector inmobiliario, habrá que ver si el Gobierno chino es capaz de llevar a buen puerto esta delicada tarea de "tecnología social" sin dañar la enorme innovación y aportación de valor que esos empresarios ahora atacados, como el fundador de Alibaba, Jack Ma, han sido capaces de crear. Bien es cierto que para nuestra tranquilidad, hay una gran diferencia con la situación de los setenta del pasado siglo que hace que se pueda evitar una vuelta a la estanflación, y esa diferencia es la revolución tecnológica sin precedentes que hoy vive el mundo. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. En los mercados de deuda, las TIRes 10 años repuntan ante la persistencia de niveles de inflación elevados, exacerbados por la situación energética: EEUU +18 pb hasta 1,49% (vs máximo anual 1,74%), Alemania +18 pb a -0,20% (vs máximo anual -0,10%), España +12 pb a 0,46% (máximo 0,62%) e Italia +15 pb a 0,86% (máximo 1,12%). Aun con todo, seguimos pensando que la retirada de estímulos será muy gradual, con inicio del tapering a final de año, pero sin prisa por empezar a subir tipos (finales 2022-2023) y manteniendo el balance de la Fed en niveles muy elevados (superando los 8 bln usd tras más que duplicarse desde el inicio de la pandemia). En el mercado de divisas, el mes de septiembre se ha saldado con una revalorización del dólar del 1,9% vs euro, hasta 1,158 USD/Eur, recogiendo el billete verde las expectativas de que EEUU sea una de las primeras economías en empezar a endurecer su política monetaria (aunque sea muy ligeramente), además de hacer gala de su condición de refugio en un contexto de creciente volatilidad e incertidumbre. En el mercado de commodities, el crudo se movió en un rango amplio de 70-80 USD/b (Brent), cerrando el mes en niveles de 78,5 USD/b, +7,6% mensual y prácticamente máximos de tres años. El mantenimiento del plan de aumento gradual de producción (+0,4 mln b/d mensualmente) permitirá que en sept-2022 se haya devuelto toda la producción que se recortó en su día para adaptarla a la caída de la demanda. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|