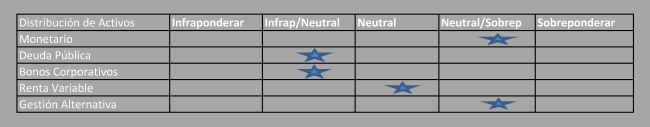

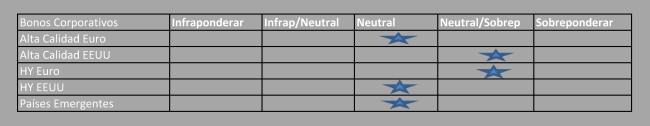

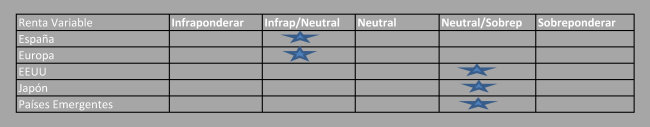

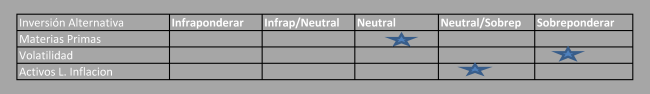

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Junio de 2022 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  La irrupción de la guerra ucraniana ha agravado tensiones latentes ya existentes como consecuencia de la apertura de las economías tras la pandemia. La persistencia de la inflación ha provocado un cambio radical en las expectativas de los bancos centrales, con subidas de tipos más rápidas y más bruscas de lo inicialmente previsto. Todo ello implicará un freno en la actividad económica. En el caso de EEUU, se espera que crezca por encima del potencial y, por lo tanto, pese a los riesgos, no prevemos una recesión a corto plazo (previsión crecimiento del PIB: 2,9% en 2022, 2,2% en 2023). Las persistentes y elevadas presiones inflacionistas pesan sobre el consumo privado, así como lo hará el endurecimiento monetario, no sólo sobre el consumo, sino también sobre el sector inmobiliario o el sector industrial. Sin embargo, la recuperación del mercado laboral continuará presionando a los salarios y a la Fed. El riesgo de este escenario radica, de hecho, en que la Fed tenga que subir los tipos más allá de lo previsto (previsión actual: tipos máximos del 3.25%-3.50% a mediados de 2023), provocando una recesión. En cuanto a la zona euro, la economía sigue creciendo, pero a un ritmo menor como consecuencia de los elevados precios de la energía, la escasez de productos intermedios y la escasez de mano de obra cualificada, que pesan sobre la producción. Dicho esto, se espera que el exceso de ahorro, el apoyo fiscal del Fondo Next Generation de la UE y un consumo robusto impulsen un crecimiento por encima del tendencial en 2022. (previsión crecimiento del PIB: 2,8% en 2022 y 2,2% en 2023). El crecimiento sería mucho mayor si no fuera por las limitaciones de la oferta a la luz de la situación de Ucrania. Por último, la política de Cero-Covid, la actual desaceleración del sector inmobiliario y los riesgos geopolíticos están pesando sobre el crecimiento chino (en el primer trimestre la economía creció un 4.8% anual). De cara al futuro, una relajación gradual de las restricciones y una fuerte expansión fiscal deberían impulsar el crecimiento. Prevemos un crecimiento del PIB del +4,5% en China en 2022, y del 4,8% en 2023, en ambos casos por debajo del consenso y del objetivo de crecimiento del gobierno chino. Pese a que los mercados parecen mostrar cierta estabilidad, la incertidumbre se mantiene. Los datos preliminares de inflación de mayo en Europa muestran de nuevo un repunte de la misma, al persistir por un lado los cuellos de botella en la producción y por otro, la presión al alza en el precio de las materias primas. No en vano, a cierre de mayo los líderes europeos conseguían por fin el acuerdo para implantar un sexto paquete de sanciones a Rusia, en el que se incluye el embargo a la importación de crudo ruso (aunque sólo por vía marítima) desde finales de 2022. El resultado, el crudo avanza por sexto mes consecutivo en mayo y se coloca otra vez el Brent por encima de los 120 dólares/barril. En junio tenemos además una importante reunión del BCE con actualización de previsiones de crecimiento e inflación. El incremento continuo de la inflación ha puesto cada vez más presión sobre el BCE por lo que se empieza a hablar de subidas de tipos ya en el mes de julio, incluso de 50 pb. Ahora mismo el mercado descuenta un tipo de interés para la facilidad de depósitos (depo) de 100 pb a cierre de año. Los analistas del CIO OFFICE creen que el BCE pondrá fin a sus compras netas de activos en junio antes de subir el tipo depo tres veces y el tipo referencia dos veces en 2022. Esperan además al menos 4 subidas de tipos en 2023. En cuanto a las divisas, el índice DXY alcanzó un nuevo máximo de 20 años el 13 de mayo y el dólar alcanzó un máximo de 7 años frente al euro. La reciente fortaleza del USD se debe a varios factores: 1) la fuerte revisión a la baja de las previsiones de crecimiento mundial; 2) la creciente incertidumbre ante la escalada del conflicto ucraniano, lo que ha favorecido al dólar como refugio, y 3) la rápida subida de los tipos de interés reales de EEUU, que han pasado a ser positivos en las últimas semanas. De cara al futuro, el potencial alcista del dólar parece limitado, especialmente frente al euro. Esto se debe, sobre todo, a la forma en que el mercado ve la senda de subida de tipos de la Fed. Los mercados esperan que vuelva a subir los tipos en 50 pb en las dos próximas reuniones, pero parece que estos movimientos, así como los posibles en el futuro, están ya descontados, lo que podría debilitar al dólar. En el lado del euro, hay muchos argumentos a favor de una moneda más fuerte en el futuro. Una política fiscal favorable, el levantamiento de las de las restricciones de Covid-19 y la fortaleza del mercado laboral de la zona del euro deberían terminar por apoyar al euro. Además, la temporada de resultados del primer trimestre en Europa ha sido mejor de lo esperado y muchos datos económicos de la zona euro siguen sorprendiendo al alza, en contraste con EEUU. Y por último, sobre las materias primas, la crisis entre Rusia y Ucrania sigue presionando al alza los precios del crudo y el gas, no obstante, el margen de subida ya es limitado ya que a medio plazo se debería ajustar una menor demanda (menos crecimiento mundial) con un incremento de la oferta por parte de los productores fuera de Rusia. DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. En los mercados de bonos, los diferenciales de crédito de los bonos corporativos Grado de Inversión han aumentado en las últimas semanas, sobre todo por el final del programa de compra de bonos de los bancos centrales (la Fed ha iniciado ya la reducción del balance y el BCE finalizará en junio con las compras brutas y muy poco después con las compras netas de bonos). En cuanto a los bonos High Yield, aunque las tasas de impago siguen siendo bajas, el atractivo se reduce ante el miedo a una recesión mundial que termine por elevar las mismas. En base a esto, los bonos de alto rendimiento (HY) no son especialmente atractivos en el entorno actual. Por otro lado, las fuertes caídas sufridas por la renta fija de alta calidad, abre oportunidades en este tipo de activo, por lo que en las carteras de este mes se produce un pequeño cambio en la asignación de activos de renta fija, con subida del peso de los bonos públicos y corporativos Grado de Inversión y rebaja de los bonos High Yield. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|