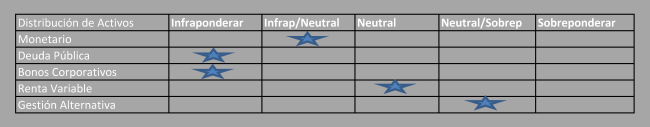

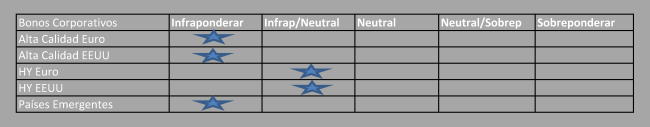

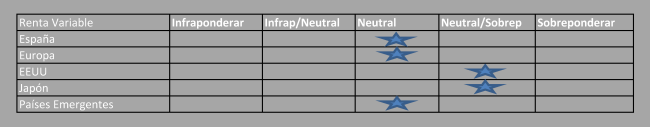

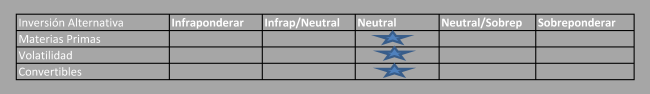

¿Tiene problemas para ver este correo electrónico? Ver en su explorador VISIÓN DE MERCADOS Junio de 2019 PREVIO Este informe ha sido elaborado por ENDOR INVERSIONES, a través de su colaboración con BBVA Banca Privada, a partir de diferentes fuentes y en ningún caso constituye una recomendación de compra. Dicho análisis debe observarse como nuestra particular visión de los mercados y su posición actual. DISTRIBUCIÓN DE ACTIVOS  Tras cuatro meses de un comportamiento excelente de los mercados financieros, el mes de mayo ha traído consigo la vuelta de la volatilidad. A cierre de mayo la bolsa americana (índice S&P) se deja un -6,6%, el Eurostoxx 50 un -6,7%, con caídas del -5,9% para el Ibex, o del -5,0% para el alemán Dax. También los mercados emergentes sufren de esta inestabilidad, al igual que el crudo, que cierra el mes de mayo con caídas superiores al 10% ante el miedo a los efectos de la marea proteccionista sobre el crecimiento mundial. Mientras, los bonos públicos refugio terminan el mes con subidas en sus precios, que se reflejan en una fuerte caída de sus rentabilidades. El bono americano a 10 años termina el mes con una rentabilidad del 2,11%, mientras que el Bund alemán al mismo plazo se adentra aún más en terreno negativo (-0,20%). Dentro de los bonos periféricos, resalta el buen comportamiento relativo del bono español, pese a la incertidumbre electoral, mientras que las dudas sobre el compromiso italiano con los objetivos de déficit sitúan la prima de riesgo de este país por encima de los 280 pb. (la española está en torno a 90 pb.). El motivo fundamental de toda inestabilidad es el agravamiento de las tensiones comerciales, encabezado por EEUU, primero con China, y a cierre de mes, con México. La tensión comenzaba el pasado día 5 de mayo, cuando el presidente Trump sorprendía a los inversores con un tweet en el que anunciaba su malestar por la marcha atrás de China en alguno de los puntos ya acordados en las negociaciones comerciales, y como consecuencia, su intención de elevar del 10% al 25% los aranceles vigentes sobre 200.000 millones de dólares de productos comprados a China. La medida, confirmada el día 10 de mayo e implementada el pasado sábado 1 de junio, provocaba mucho nerviosismo sobre los inversores que veían cómo se esfumaba la ilusión de un inminente acuerdo comercial entre ambos países. China, por su parte, respondía a estas amenazas con contramedidas, anunciadas en mayo, e implementadas también el pasado sábado: nuevos aranceles de entre el 5% y el 15% sobre 60.000 millones de dólares de productos comprados a EEUU y amenaza de aranceles sobre las exportaciones de metales básicos hacia este último país. Además, toma medidas económicas para paliar el coste de estos nuevos aranceles, entre las que destaca la nueva rebaja en el coeficiente de reservas bancarias para bancos medianos y pequeños, efectiva a partir del día 15 de mayo (sexta rebaja desde 2018 y liberará previsiblemente 41.000 millones de dólares de liquidez). La guerra comercial ha venido además acompañada de la llamada “guerra tecnológica”, con Huawei como protagonista. La decisión de Trump de incluir a esta empresa china y a sus filiales en 67 países en su lista negra llevó a las grandes tecnológicas americanas a anunciar la suspensión de sus negocios con ella, provocando una nueva crisis entre ambos países (la restricción provocaría la no actualización, por ejemplo, del sistema operativo Android en sus dispositivos). Finalmente, Trump concede una tregua de tres meses para permitir que “las compañías se adapten a este nuevo entorno” y deja claro que cualquier acuerdo comercial con China incluiría estas limitaciones, ligando la guerra comercial con la guerra tecnológica. A las tensiones con China se añadían a cierre de mes una nueva amenaza, esta vez a México. A última hora del jueves 30 de mayo Trump sorprendía con la amenaza de aranceles del 5% a partir del próximo 10 de junio a todos los productos procedentes de este país si el gobierno mexicano no pone medidas para evitar la actual crisis migratoria que se vive en la frontera entre ambos países. Estos aranceles subirían hasta el 10% el 1 de julio, el 15% el 1 de agosto, y el 25% el 1 de octubre, y allí se mantendrían mientras México no solvente esta situación. Por último, ha habido alguna buena noticia en el plano comercial, tras conocerse que EEUU libera de aranceles al aluminio y al acero a Canadá y que retrasa por seis meses cualquier posible imposición de aranceles al sector de autos europeo. El gran temor de los inversores es que este creciente proteccionismo termine por generar una recesión a nivel mundial. De momento, los más preocupados siguen siendo los empresarios del sector industrial, el más expuesto a la guerra arancelaria. En el caso de EEUU, se ha publicado el dato de confianza ISM, todavía en expansión pero en los niveles más bajos desde octubre de 2016. Mientras, las encuestas de confianza arrojan un panorama mucho más negativo en Europa, con niveles de contracción en Alemania, Francia e Italia (España se salva por la mínima). DISTRIBUCIÓN DE SUBCLASES    RENTA FIJA. Los bonos públicos siguen siendo los grandes beneficiados de esta situación. Nuestro análisis, ha actualizado sus previsiones, y esperan ahora a un año vista una subida de la rentabilidad del bono americano a 10 años (hasta el 2,3%), y del Bund alemán al mismo plazo (hasta el 0,20%). Las oportunidades en renta fija siguen siendo escasas, y sólo las encontraríamos en bonos emergentes en divisa fuerte, en renta fija a corto plazo de EEUU (fortaleza del dólar) y en algunos bonos corporativos Grado de Inversión. RENTA VARIABLE.

Jorge Gómez |

| Si desea darse de baja de este boletin PINCHE AQUÍ Este mensaje fue enviado a su email por ser usted cliente de nuestra empresa. Nuestra empresa nunca le mandará correos no solicitados ni con otros fines distintos al indicado. Nuestra empresa cumple las normativas para la lucha activa contra el correo no deseado (spam). Puede usted ejercer sus derechos de rectificación o anulación de los datos según la normativa vigente o reportar cualquier abuso o recepción de este correo desde otras fuentes.

|